一�、行情回顧

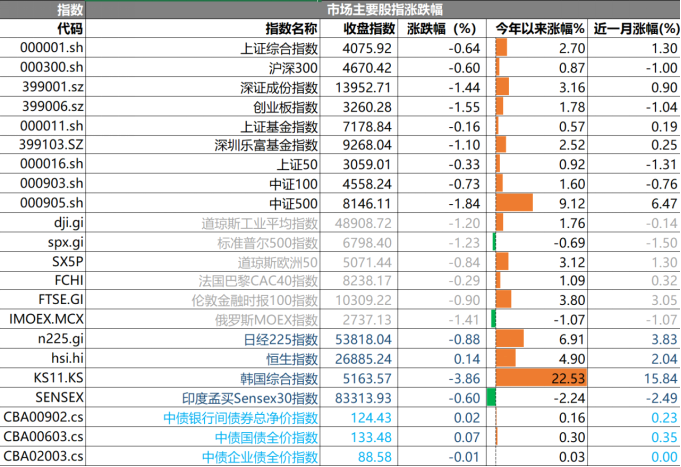

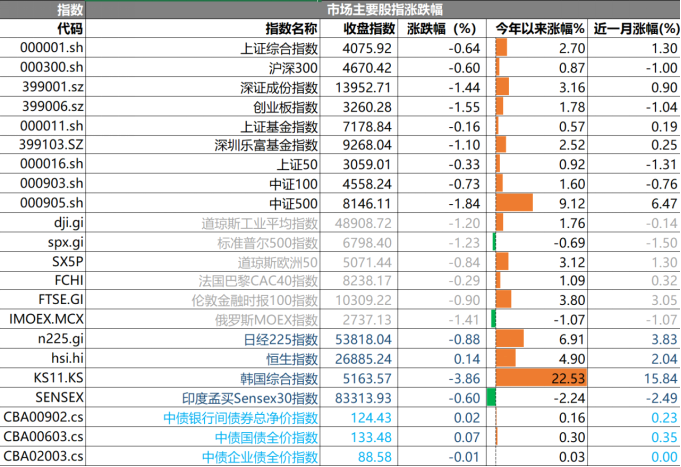

昨日,滬深兩市雙雙收跌���。截止收盤�,上證綜指收于4075.92點�,跌幅為0.64%,今年漲幅2.70%�����;深成指收于13952.71點����,跌幅為1.44%,今年漲幅3.16%���;滬深300收于4670.42點�,跌幅為0.60%����,今年漲幅0.87%����;創(chuàng)業(yè)板收于3260.28點���,跌幅為1.55%���,今年漲幅1.78%。兩市成交21762.20億元�����,較前一日交易量減少12.28%���。大盤股強于小盤股。中證100下跌0.73%���,中證500下跌1.84%�。

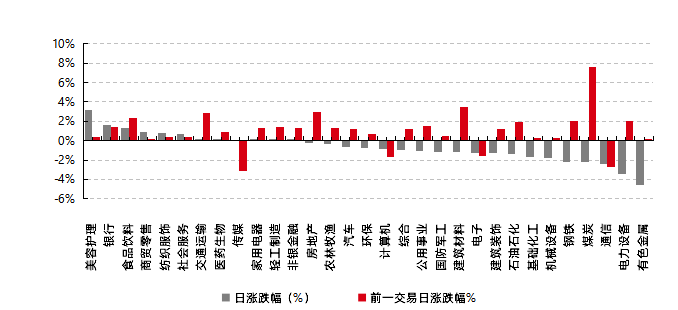

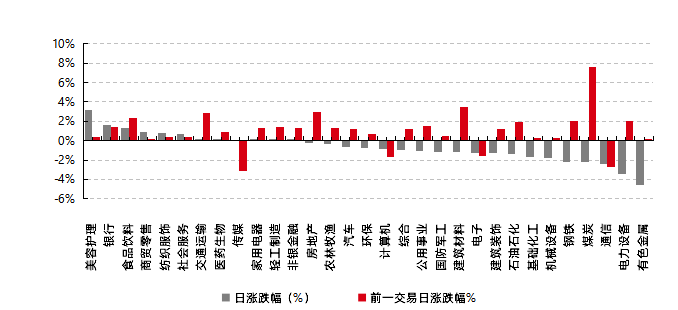

31個申萬一級行業(yè)中有12個行業(yè)上漲���。其中�,美容護理、銀行����、食品飲料表現(xiàn)居前,漲跌幅分別為3.21%����、1.57%、1.31%����,通信、電力設備���、有色金屬表現(xiàn)居后���,漲跌幅分別為-2.39%、-3.41%���、-4.57%���。滬市有773只個數(shù)上漲,占比33.59%����,深市有813只個數(shù)上漲�����,占比28.21%�。非ST個股中�����,49只個股漲停����,21只個股跌停。股指期貨主力合約漲跌不一���,其中,3只期指好于現(xiàn)貨指數(shù)���。

▼申萬一級行業(yè)漲跌幅

數(shù)據(jù)來源:Wind���、好買基金研究中心, 日期:2026/2/5

昨日���,中債銀行間債券總凈價指數(shù)上漲0.02個百分點�����。

昨日����,歐美主要市場普遍下跌,其中�����,道指下跌1.20%���,標普500下跌1.23%�����;道瓊斯歐洲50下跌0.84%����。亞太主要市場漲跌不一�����,其中,恒生指數(shù)上漲0.14%�,日經(jīng)225指數(shù)下跌0.88%。

二���、指數(shù)漲跌

數(shù)據(jù)來源: Wind����、好買基金研究中心����,日期:2026/2/5

三、新聞

1.比特幣跌破7萬美元大關�����!市場陷入“信心危機”�!

比特幣周四一度跌破7萬美元關鍵心理關口,這是該加密貨幣自15個月前以來首次觸及這一水平���,全球風險資產(chǎn)拋售潮將這一全球最大加密貨幣推入新一輪下行通道。

Monarq Asset Management管理合伙人Shiliang Tang表示���,市場目前正在經(jīng)歷一場"信心危機"�。考慮到現(xiàn)任政府曾承諾加強美國在數(shù)字資產(chǎn)領域的領導地位����,7萬美元被視為重要心理關口。因此部分市場觀察人士認為�,隨著7萬美元失守,短期可能觸發(fā)更大規(guī)模拋售�����。

周四美股盤前交易中�,比特幣一度跌至69,821美元的低點。自去年10月觸及峰值以來�����,比特幣已累計下跌超過44%�,目前徘徊在特朗普2024年11月贏得大選以來的最低水平附近。與此同時�����,總市值自去年10月峰值以來已蒸發(fā)1.7萬億美元���,僅過去一周就損失超過4600億美元�。

據(jù)Coinglass數(shù)據(jù),過去24小時內(nèi)���,各類代幣的多頭頭寸清算規(guī)模達7.22億美元�。交易平臺SynFutures首席運營官Wenny Cai指出����,清算規(guī)模巨大,市場情緒已轉向風險規(guī)避����,價格走勢目前更多由資產(chǎn)負債表機制驅(qū)動,而非敘事邏輯�。

重要心理關口失守,比特幣陷入“下跌螺旋”�?

7萬美元價位具有關鍵的政治和心理意義。這一水平是美國大選前比特幣的交易價格���,標志著特朗普勝選引發(fā)的加密貨幣漲勢起點�?��;ㄆ旆治鰩熤赋觯用茇泿懦珜д呤敲绹筮x的熱情捐贈者,現(xiàn)任政府已承諾加強美國在數(shù)字資產(chǎn)領域的領導地位����,并建立了比特幣戰(zhàn)略儲備。

加密貨幣做市商Efficient Frontier業(yè)務發(fā)展主管Andrew Tu表示���,加密貨幣市場情緒目前處于極度恐慌狀態(tài)����。"如果比特幣無法守住72000美元����,極有可能跌至68000美元,甚至可能回落至2024年初次反彈后的低點����。"數(shù)字資產(chǎn)公司FG Nexus首席執(zhí)行官Maja Vujinovic對CNBC表示:"很多人預期的直線式牛市并未真正實現(xiàn)。比特幣不再基于炒作交易���,故事已經(jīng)失去了一些情節(jié)����,它現(xiàn)在純粹基于流動性和資本流動交易����。"

機構資金持續(xù)外流�����,沃什鷹派信號加劇拋壓

與股票市場不同�,比特幣和其他加密貨幣已經(jīng)下跌數(shù)月���。美國上市的比特幣交易所交易基金資金流向持續(xù)波動���,顯示機構需求大幅逆轉。

據(jù)彭博匯編數(shù)據(jù)���,在周一錄得約5.62億美元凈流入后����,接下來兩個交易日有超過8億美元資金流出此類ETF����。CryptoQuant周三報告指出,去年同期購買了46000枚比特幣的美國ETF���,在2026年已轉為凈賣出方����。

本周迄今,加密貨幣多頭和空頭頭寸清算規(guī)模已超過20億美元�。分析師Wenny Cai表示:"這并不意味著機構參與的終結�����,但確實標志著自滿情緒的結束�����。"

此外�,特朗普1月29日提名沃什為下任美聯(lián)儲主席的消息引發(fā)比特幣單日下跌5.5%,1月31日更錄得自2018年1月以來最大單日跌幅7.1%����。沃什以支持更高實際利率和縮減資產(chǎn)負債表著稱。

點評:機構資金持續(xù)外流���、美聯(lián)儲鷹派預期及多頭大規(guī)模清算共同加劇拋壓����。價格走勢已由流動性驅(qū)動取代敘事邏輯�,若關鍵支撐失守�,短期悲觀情緒可能延續(xù)���。需關注宏觀與資金流向?qū)κ袌銮榫w的進一步影響�����。

2. 1月兩融新開戶數(shù)同比激增157%

中證數(shù)據(jù)有限責任公司統(tǒng)計顯示���,2026年1月兩融新開戶數(shù)達19.05萬戶,較2025年12月的14.71萬戶增長29.5%�����,較2025年1月同期的7.4萬戶增長157%�����。

市場活躍是兩融開戶增長的重要推動����。1月A股主要指數(shù)多數(shù)收漲,上證指數(shù)����、深證成指分別累計上漲3.76%和5.03%���。成交量同步放大,當月日均股基交易額為3.47萬億元�,同比上升155.35%,環(huán)比增長58.94%�。

截至1月末,兩融余額為2.72萬億元�����,同比增長53.1%���,環(huán)比增長6.9%,續(xù)創(chuàng)歷史新高����。中郵證券分析指出,自2025年11月以來�����,兩融余額持續(xù)運行于2.4萬億至2.7萬億元的高位區(qū)間���,顯著高于2024年同期水平�����,反映市場風險偏好與杠桿運用意愿處于歷史高位����。

在市場融資情緒高漲的背景下,監(jiān)管層適時出手進行逆周期調(diào)節(jié)���。1月14日���,經(jīng)證監(jiān)會批準,滬深北交易所同步發(fā)布通知�����,將投資者融資買入證券時的融資保證金最低比例由80%上調(diào)至100%�,自1月19日起實施。該調(diào)整采用“新老劃斷”原則����,僅適用于新開融資合約,存量業(yè)務不受影響����。此舉旨在平抑市場波動�,屬于常態(tài)化的逆周期調(diào)節(jié)���,對存量兩融業(yè)務影響有限���。此前盡管2025年多家券商已上調(diào)兩融規(guī)模上限,但因市場融資需求旺盛�,個別大中型券商的兩融額度已接近用盡。

隨著保證金比例上調(diào)���,多位分析人士預計兩融市場增速將逐步趨穩(wěn)。

中郵證券分析師王澤軍表示�,新規(guī)實施后,兩融余額環(huán)比增長動能可能減弱����,市場將從高速擴張轉向高質(zhì)量增長階段。未來增長動力或由情緒驅(qū)動逐漸轉向市場深度拓展�、機構參與度提升等多輪驅(qū)動。

兩融余額自2025年9月突破高點后繼續(xù)上行���,在今年1月A股兩融余額達到2.7萬億元規(guī)模����,創(chuàng)歷史新高。盡管兩融絕對規(guī)模已達歷史高位�,但其相對占比仍處合理區(qū)間。

中金公司研究部首席國內(nèi)策略分析師李求索表示���,2026年以來兩融交易額占A股總成交額均值�����,顯著低于2015年最高19%左右的峰值水平�,2016年至今該比例整體在6%—12%區(qū)間波動����。

中證數(shù)據(jù)顯示,截至2月3日����,兩融余額為27065億元,兩融交易額占A股交易額比重為9.56%����。

兩融業(yè)務活躍,疊加A股新開戶數(shù)大幅增長�,為券商一季度業(yè)績形成有力支撐。2025年全年,兩融新開戶數(shù)創(chuàng)十年新高����,達154.21萬戶。步入2026年�����,隨著市場機制不斷完善與投資者結構優(yōu)化�,兩融業(yè)務有望在規(guī)范發(fā)展中持續(xù)貢獻增長動力。

在新開戶方面����,上交所2月3日數(shù)據(jù)顯示,2026年1月A股新開戶491.58萬戶����,環(huán)比增長89%�,同比增長213%,經(jīng)紀業(yè)務景氣度持續(xù)�。

中原證券分析師張洋認為,綜合市場成交�����、兩融余額及政策環(huán)境等因素,預計2026年1月上市券商母公司口徑業(yè)績將回升至近12個月高位�,實現(xiàn)良好開局。

點評:兩融數(shù)據(jù)激增反映市場風險偏好與杠桿情緒升至高位�,監(jiān)管適時上調(diào)保證金比例進行逆周期調(diào)節(jié),旨在引導市場從高速擴張轉向穩(wěn)健發(fā)展�。當前杠桿規(guī)模雖創(chuàng)新高,但占比仍顯著低于2015年峰值����,整體風險可控。